Итоги года

НОВАТЭК: Удавка санкций затягивается. Отчет 2024

- 16 февраля 2025, 19:47

- |

Вслед за Северсталью и Норникелем, отчетность по МСФО за 2024 год (правда, урезанную) опубликовал наш главный жидкогазовый гигант и один из главных неудачников прошлого года — НОВАТЭК.

Я делал подробный разбор ситуации с НОВАТЭКом по итогам 1-полугодия 2024 и объяснял, почему покупаю и акции, и облигации компании, несмотря на крайне негативный фон. Давайте посмотрим, что изменилось.

💼Держу в своем портфеле бумаги НОВАТЭКА, это одна из самых больших позиций. Поэтому, разумеется, я ждал выхода отчетности и внимательно ее изучил, чтобы представить вам краткую выжимку — как всегда, коротко и по делу.

Чтобы не пропустить другие обзоры, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

🔩О компании

🔥ПАО «НОВАТЭК» — крупнейший независимый производитель природного газа и жидких углеводородов в РФ. Основные месторождения находятся в Ямало-Ненецком АО.

С 2017 г. компания начала производство СПГ и вышла на международный рынок. Объемы доказанных запасов газа НОВАТЭКа являются одними из самых больших в мире. На долю компании приходится порядка 18% объема реализации газа в России.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 11 )

Грустный отчет Норникеля (GMKN) за 2024. Минус прибыль, минус дивы

- 15 февраля 2025, 18:31

- |

Вслед за Северсталью, отчетность по МСФО за 2024 год опубликовал наш главный «цветной» производитель металлов — ГМК Норникель.

Ровно год назад я делал подробный разбор отчетности «Норки» за 2023 год — тогда результаты были умеренно-негативными. Давайте посмотрим, что изменилось.

💼Я держу в своем портфеле акции Норникеля наряду с другими металлургами. Поэтому, разумеется, я ждал выхода отчетности и внимательно ее изучил, чтобы представить вам краткую выжимку — как всегда, коротко и по делу.

Чтобы не пропустить другие обзоры, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

🔩О компании

🏭ГМК Норникель — крупнейший в мире производитель рафинированного никеля и палладия. Норникель также занимает 4-е место в мире по производству платины, а также производит медь, кобальт, родий, серебро, золото, иридий и другие важные для промышленности металлы.

В состав Группы входит более 85 компаний. Основные производственные мощности находятся в РФ на полуострове Таймыр, Кольском полуострове и в Забайкальском крае.

( Читать дальше )

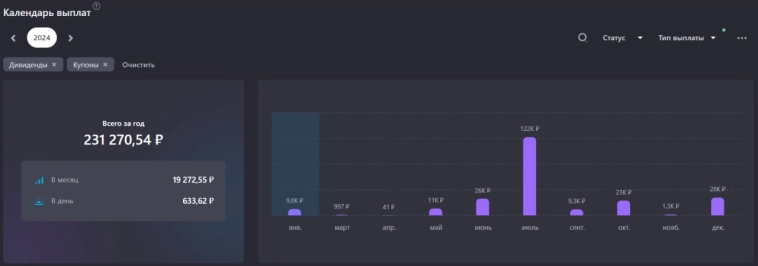

Дивиденды за 2024 год

- 10 февраля 2025, 09:00

- |

Полученные дивиденды за 2024 год.

19 тысяч рублей в месяц в среднем получилось. Немного, но лучше, чем ничего и это только начало. По моему выше, чем средняя пенсия по России.

Дивидендов не будет! Результаты Северсталь (CHMF) за 2024

- 09 февраля 2025, 19:27

- |

Северсталь традиционно одной из первых обнародовала отчет по МСФО за 2024 год. Ровно год назад я делал на Смартлабе подробный разбор отчетности «Севки» за 2023 год — тогда результаты были отличные. Давайте посмотрим, что изменилось.

💼Я держу в своем портфеле акции Северстали наряду с другими металлургами. Поэтому, разумеется, я ждал выхода отчетности и внимательно ее изучил, чтобы представить вам краткую выжимку — коротко и по делу.

Чтобы не пропустить другие обзоры, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

🔩О компании

🏭Северсталь — одна из самых эффективных вертикально интегрированных горно-металлургических компаний в мире. На долю группы приходится около 18% объема выпуска стали в РФ.

Северсталь обеспечивает саму себя на 97% железной рудой, 79% электроэнергией, 75% ломом. Это позволяет поддерживать крайне низкую себестоимость производства.

👷Дополнительные преимущества — большая доля продукции с высокой добавленной стоимостью и удачное расположение производств с точки зрения логистики. Главный актив компании — Череповецкий металлургический комбинат, с производственной мощностью 11,5 млн тонн стали в год.

( Читать дальше )

Сенсация от Росстата.

- 08 февраля 2025, 16:20

- |

❗️СЕНСАЦИЯ ОТ РОССТАТА!

Росстат дал оценку ВВП за 2025г. Рост – 4.1%. Выше, чем ожидалось (3.9%), но удивления не вызывает. А вот пересмотр данных за 2022-23гг тянет на сенсацию! Росстат проявил крайне несвойственную ему скромность, увеличив рост реального ВВП за 2022-23гг всего лишь на 0.25 пп. При этом оценка 2022г была пересмотрена вниз (!), чего с Росстатом вообще никогда не случалось. Падение ВВП в 2022г оценивается теперь в -1.4% (-1.2% ранее). Рост ВВП за 2023г повышен с 3.6 до 4.1% (здесь в лучших традициях).

Проявив скромность с пересчетом ВВП, Росстат подыграл сторонникам смягчения ДКП. Если бы пересчет был сильно вверх (как это происходило всегда), то в моделях ЦБ это наверняка отразилось бы, как увеличение положительного разрыва, т.е. перегрева экономики (часть, возможно, аллоцировалась бы на более высокий потенциал). Модельные расчеты в этом случае точно требовали бы более жесткой ДКП. Но скромность Росстата выбивает этот аргумент из рук ястребов)MMI.

Разве можно задним числом подбивать статистику? В трейдинге таким образом ну никак не сделать, что потерял в прошлом то потерял, этого в прошлом никак не исправить, а вот с цифрами Росстата можно делать всё что угодно)

( Читать дальше )

IPO в 2024 г.

- 08 февраля 2025, 14:17

- |

1. Альфа-банк — 20 750,2 млн руб. (8 размещений)

2. Сбербанк — 13 668,5 млн руб. (8 размещений)

3. Т-банк — 13 321,8 млн руб. (9 размещений)

4. Старт Капитал — 10 711,8 млн руб. (7 размещений)

5. Совкомбанк — 9 587,5 млн руб. (3 размещения)

💡В 2024 г банки выплатили рекордный объем кешбэка — 300 млрд руб, что в 1,5 раза больше относительно 2023 г — Ведомости

Что покупали 3,8 млн инвесторов? Итоги января на Мосбирже

- 07 февраля 2025, 19:00

- |

В январе инвесторов поджидали: сначала — шампанское и салаты, затем — бурный посленовогодний рост фондового рынка, ну а в последней декаде — инаугурация Трампа и боковик по индексу Мосбиржи. Как обычно, наше любимое казино поделилось итогами месяца, а также пересчитало своих клиентов и рассказало, куда они вкладывались активнее всего, пока рынок отыгрывал геополитические новости.

👀Давайте посмотрим, сколько денег частные инвесторы занесли на биржу в прошлом месяце, на что их потратили и чем им (т.е. нам) всё это грозит.

Чтобы не пропустить другие интересные и полезные посты, подписывайтесь на мой лучший в своём роде телеграм-канал с авторской аналитикой и инвест-юмором.

📊Сколько нахомячили

📈Общее число физиков со счетами на Мосбирже за январь увеличилось на 389 тыс. и достигло 35,5 млн. Совершали сделки из них в январе 3,8 млн активных инвесторов (4 млн в декабре). Я тоже регулярно совершал.

💰Суммарный объём вложений частных инвесторов в прошлом месяце составил 69,6 млрд ₽ (за весь 2024 год он составил 1,3 трлн ₽). В частности, только один Сид вбухал 312 тыс. ₽ в наше фондовое онлайн-казино.

( Читать дальше )

Разбор ошибок и результатов 2024 года через призму компьютерных игр. О том, как делать не надо.

- 05 февраля 2025, 20:55

- |

Не позволяй «может» стать врагом «есть».

© Harold Halibut, профессор Сайрус

Я считаю, что компьютерные игры — это жанр искусства. Ничем не хуже остальных, а нередко и гораздо глубже. Просто, как и в любом жанре, бывают игры — детективы Донцовой, бывают игры — поттерианы Роулинг, но случаются и те, что оставляют в тебе глубокие следы.

20 часов своего времени на новогодних праздниках я уделил маленькому трогательному шедевру по имени Harold Halibut. Это двумерная (до определённой поры) сюжетная бродилка о разнорабочем, который шастает по затонувшему на дне океана космическому кораблю и исполняет все поручения населяющих его обитателей, проживает свою маленькую двумерную жизнь и пытается творить добро.

До тех пор, пока не находит в очистной системе корабля инопланетянина и не устанавливает первый контакт с внеземной цивилизацией. И даже мерность игрового пространства здесь — это инструмент рассказа.

🌍 Основная мысль, связующая нить повествования — в том, что внутри каждого человека есть мир. И пусть иногда он поначалу кажется пустынным, не привлекает внимания — но в нём текут свои подземные реки, растут в оазисах свои удивительные растения. Некоторые подходят, чтобы быть там. Иногда больно покидать их. И иногда приходится отказаться от понятного тебе мира и дороги — ради того, который по-настоящему твой.

( Читать дальше )

Индекс МБ сегодня. Итоги 2024г. и ставки на 2025г.

- 05 февраля 2025, 08:36

- |

Общая оценка

Исполнено — 8 не исполнено 3

( Читать дальше )

Топ-10 акций индекса Мосбиржи, которые выросли больше всего в 2024 году

- 25 января 2025, 18:16

- |

Прошлый год выдался непростым для российского фондового рынка. Тем не менее, несмотря на общее снижение индексов, ряд компаний показали впечатляющие результаты. В этой статье мы разберем, какие акции продемонстрировали наибольший рост, и как их успех выделяется на фоне общей динамики рынка.

Изучаем акции только из индекса Мосбиржи.

Общие итоги рынка

📉 Индекс Мосбиржи (IMOEX): за 2024 год потерял -6,97%, упав с 3 099,78 до 2 883,04.

📊 Индекс РТС (RTSI): продемонстрировал более глубокое падение, потеряв -16,81%, упав с 1 073,71 до 893,22.

Эти цифры отражают сложную макроэкономическую обстановку, давление внешних факторов и внутренние экономические вызовы. Однако даже в таких условиях были акции, которые сумели значительно вырасти.

Топ-10 акций по росту в 2024 году

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал